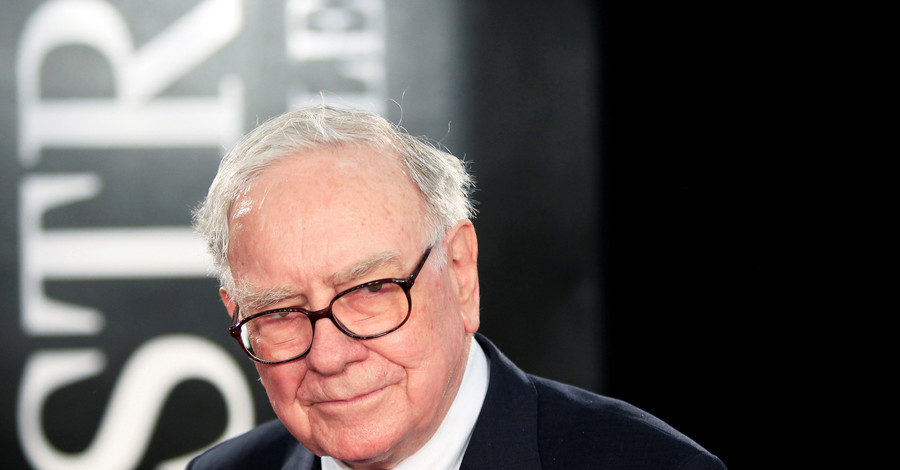

Пророчества американского миллиардера Уоррена Баффета на 2017 год

Ежегодное письмо американского инвестора Уоррена Баффета ждут не меньше, чем предновогоднюю обложку журнала The Economist с прогнозом событий на следующий год. Свои послания акционерам миллиардер пишет с 1965 года, и каждое из них трактуют как пророческое. Мы решили разобраться, что Уоррен Баффет спрогнозировал в этом году.

Трамп Америке не помеха

Самой большой интригой письма была политическая составляющая. Дело в том, что он во время выборов поддерживал Хиллари Клинтон и многие ждали, как миллиардер отреагирует на приход к власти другого миллиардера Дональда Трампа. Но Баффет был сдержан и о нынешнем хозяине Белого дома не сказал ни слова. Зато вовсю рисовал безоблачное будущее для фондового рынка США.

"Американский бизнес - и, соответственно, корзина акций - практически наверняка станут стоить много больше в следующие годы. Инновации, рост производительности, дух предпринимательства и изобилие капитала позаботятся об этом. Даже нынешние пессимисты, возможно, будут процветать, торгуя своими мрачными прогнозами - но пусть им помогут небеса, если они будут следовать своей бессмыслице", - полагает Баффет.

Обвалов не избежать

Однако бесконечного роста не бывает. Всегда за ростом бывает спад или, как говорят инвесторы, "медведи" приходят на смену "быкам".

"Предстоящие годы будут периодически приносить с собой крупные снижения индексов и даже рыночные паники, которые затронут практически все акции, - цитирует письмо агентство РБК. - Всеобщий страх - это друг инвестора, потому что открывает возможности для приобретений по выгодной цене.

Даже если инвестор не готов активно покупать в периоды рыночной турбулентности, можно с успехом пересидеть шторм в инвестициях в "крупные американские бизнесы с консервативной моделью финансирования", - советует миллиардер.

|

Лучшее - враг хорошего

У простого американца есть несколько путей для инвестиций. Можно приобретать акции самостоятельно, а можно доверить свои средства хедж-фонду, который будет пытаться играть на взлетах и падениях тех или иных бумаг. Казалось бы, профессионалы должны зарабатывать больше. Но Баффет говорит, что их услуги слишком дороги.

Пытавшиеся обогнать рынок финансовые консультанты обошлись своим клиентам в напрасно потраченные $100 млрд за последние 10 лет.

Почти выигранное пари

Ну и не смог он обойти стороной десятилетнее пари, срок которого заканчивается 31 декабря этого года. В свое время Уоррен Баффет поспорил с управляющим инвестфонда Protege Partners Тедом Сидсом. Они оба поставили по 500 тысяч долларов на то, чья стратегия более правильная. При этом Баффет говорит, что вложения в акции крупнейших компаний, на ценах которых рассчитываются биржевые индексы, приносят больше дохода, чем варианты вложений от хедж-фондов, которые ищут наиболее динамично развивающиеся компании и делают ставки на них. Его оппонент ставил на фонды. И пока что Баффет побеждает с явным преимуществом.

Если бы инвестор в 2008 году вложил деньги, как советовал Баффет, то заработал бы 85,4% за этот период. В то же время четыре из пяти фондов, которые участвуют в пари, принесли от 2,9 до 28,3%, а лишь один показал доходность 62,8%.